EUR/USD: やや退屈な一週間

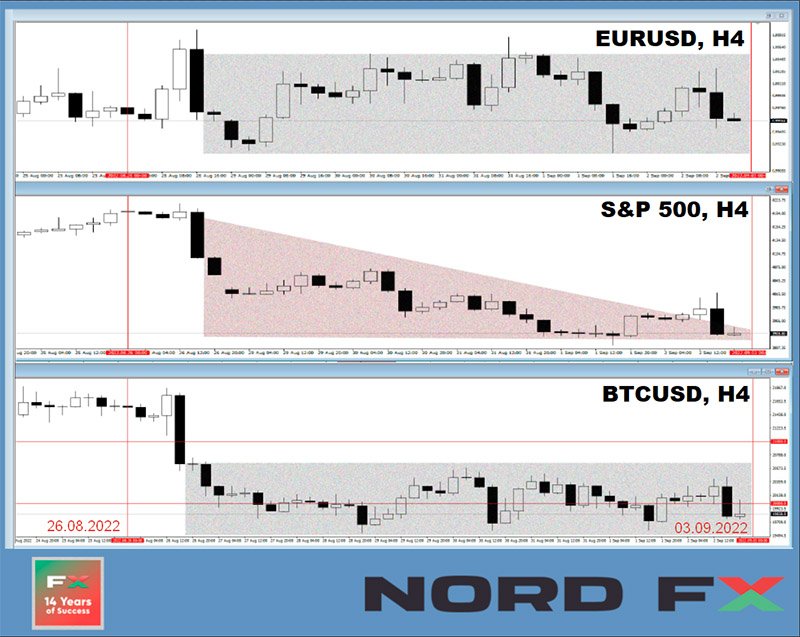

- この一週間は退屈だったと言えるでしょう。8月30日から9月2日にかけて発表されたマクロ統計は幅広かったですが、かなり市場予想に近い結果でした。例えば、ドイツの消費者物価指数は予想の8.8%に対して8.8%です。ユーロ圏の消費者物価指数は予想の9.0%に代わり、9.1% です。米国の購買担当者景気指数(PMI) は先月と変わらずで、52.8 (予想52.0)、米国の非農業部門新規雇用件数(NFP)も300,000に対して315,000で予想と大きくかけ離れませんでした。この結果、EUR/USD は5日間を通して1.0000 のパリティラインに沿った0.9910-1.0078の取引幅での推移で、5日の最終日は0.9955水準で終了しました。

来週は、市場参加者がかなり活発な動きをすると思われます。カギとなる日は、ECBの利上げ決定日で金融政策に関する発言とコメントがある9月8日(木)であることは明らかです。ユーロ圏のインフレ率は8月にさらに上昇: 8.9% から9.1%です。 そこで、国際的な金融グループであるNordeaのストラテジストのように、多くの専門家は、ヨーロッパ当局が一度に75ベーシスポイントの利上げをする見方をしています。

“75 b.p.までの引き上げについては、金融市場の相場に十分に織り込まれておらず、記者会見での発言はタカ派的になりそうだと思われる” と“市場のはじめの反応は利回りの上昇、債券スプレッドの拡大、ユーロ高が予想される”と Nordeaのエコノミストは記述しています。

平均予想について取り上げるならば、レビュー執筆時の9月2日(金)の夕方では、アナリストの50% はEUR/USDが直近で下落、35% は上昇、残り15% は横ばい傾向の支持です。D1 のインジケーターでは、より明確なシグナルになっています。トレンドインジケーターとオシレーター共に100% ですべてが弱気です。しかし、後者の10% は売られ過ぎを示しています。

EUR/USD の直近の弱気筋のターゲットは、0.9900-0.9910 です。0.9900-0.9930 も強力な2002年のサポート/レジスタンス範囲であることに注意してください。1.0000 の水準のパリティとは別として、ユーロが上昇した場合、強気筋の最優先課題は 1.0030 のレジスタンスを超えることになります。その後に、1.0080水準の克服、 1.0100-1.0280で調整、次の目標範囲は1.0370-1.0470。

来週のイベントでは、ECB会合のほかに、 9月5日(月)にユーロ圏の小売売上高のデーターの発表があります。月曜日は労働者の日でアメリカの祝日になります。9月6日(火)は米国の非製造業景気指数 (ISM) 、水曜日にはドイツとユーロ圏のGDP の発表があります。同日にFRBのジェローム・パウエル議長の講演や米国の失業率データーが発表されます。

GBP/USD: 37ぶりの低水準に至る

- 2週間前のGBP/USD のレビューのタイトルは"ポンドへの厳しい見通しが現実味を帯びてくる" でした。以前の見出しは"非常に厳しい長期的な見通し" のようでした。今週も明るい話題とは言えません: ポンドはイギリス経済の見通しの悪化により、G10 通貨で最も安い通貨の一つのままです。

イギリス商工会議所(BCC) では、イギリスは既に景気後退の真っ只中であり、今年のインフレ率は14% になると判断しています。また、ゴールドマンサックスによれば、2023年末までには22%になる可能性があります。ファイナンシャルタイムズによると、燃料不足に悩まされているイギリス世帯は1月に2倍以上に増え、1200万人に達するでしょう。新しい首相は経済的惨事を避けるために早急に対応する必要があります。ただ、どのような対応でしょうか? まだ、誰も知らないようです。

このような状況では9月5日(月)に発表される次期首相候補者について市場参加者が不安になるのがよくわかります。現職のボリス・ジョンソン首相が閣僚の1人を巻き込んだセックスススキャンダル後に辞任することを思い出してください。

厳しい状況でポンドは8月1日から下落しています。1.1500のサポートを突破し、先週は2年ぶりの安値(1.1495)を記録しました。5日間の取引終了の鐘は、若干高い1.1510前後で鳴りました。大半のアナリスト(55%) は、今週、GBP/USD の下落は続くと見ています。そして、これはイングランド銀行が9月15日に75bpの利上げをしたとしても止まることはないだろうと考えています。30% は調整を期待しており、15% は中立の立場です。

UOB グループの為替ストラテジストによれば、1.1500の次の重要なサポートレベルは、2020年3月の安値です。 “しかし”、ストラテジスト は“短期的状況では大きく売られ過ぎたこともあり、この重要なサポートに今回近づけるかわからない”と指摘しています。上向き調整の可能性について、 UOBは1.1635 の上抜けだけが、英ポンドがさらに下落しないことを示すと考えています。

2020年の安値(1.1409-1.1415)は同時に、過去37 (!) 年の安値であることも忘れないでください。 GBP/USD が1.0800までに下がったのは、1985年だけです。強気筋については、1.1585-1.1625, 1.1700, 1.1750, 1.1800-1.1825, 1.1900 と 1.2000でレジスタンスに直面するでしょう。D1 のインジケーターは、EUR/USDと似ています: 100%が赤 。しかし、ここでは、オシレーターの三分の一が調整の可能性を示す売られ過ぎのシグナルを出しています。

イギリスの経済カレンダーはイギリスの非製造業と製造業のPMIとコンポジット・インデックス(PMI)の公表がある9月 5日(月)と6日(火)が注目です。インフレレポートの公聴会は9月7日(水)ですが、むしろ情報提供の場であり、この日に大きな決定はないでしょう。

USD/JPY: もっと高く、より高く、そして、さらに高く

- 大半のアナリスト (60%) は、7月14日の高値更新で先週は139.40 の高値をつけると予想していました。まさに、その通りでした。USD/JPY は140.79の高値上昇、つまり、24-年ぶりの高値です。週の取引は140.20で終了しました。

もう一つの記録の理由は、同じまま: 日本銀行(BOJ)とほかの主要中央銀行、特に米連邦準備制度理事会の金融政策との乖離です。アメリカのタカ派と異なり、日本政府は量的緩和(QE)とマイナス金利(-0.1%)を通じて国民経済に刺激することを意図した超緩和政策を図ったままです。この乖離はさらなる円安とUSD/JPYの上昇の重要な要因です。

バンク・オブ・アメリカのグローバルリサーチエコノミストは、2022年第4四半期の大きな調整があるまでUSD/JPYは高値水準のままだと予測しています。さらに、このような調整は米国のインフレが着実に減速を示す時だけ可能です。 “USD/JPYは127で2022年を終えると予想” とエコノミストは述べています。 "しかし、日本円のストラクチャの弱さが長期的に再浮上するはずです"

現在、大半のアナリスト (50%) がUSD/JPY は上方推移が続くと予想しています。幸い、上昇余地があります: 1971年に遡ると、1ドルは350円以上の価値でした。アナリストの30% は強気筋が高値をつけた後、一休止すると予測しており、20%は下方調整を期待しています。

D1のインジケーターでは、上述のペアの値に反映しています: 100% が上向きですが、オシレーターの三分の一が買われ過ぎゾーンです。強気筋の優先課題は9月2日の高値更新で140.80を上回る上昇です。次の目標は142.00。ペアのサポートは、140.00、138.35-139.05、 137.70、136.70-137.00、136.15-136.30、135.50、134.70、 134.00-134.25。

来週の経済イベントについては、9月8日(木)の日本のGDPの発表に注目です。

暗号資産: イーサリアムの希望のすべて

- BTC/USDは、8月26日のジェローム・パウエル議長の発言前の一週間、$21.330を挟んだ狭い取引幅でした。FRB議長の発言は、リスク資産、株式や暗号資産市場を急落に追い込みました。しかし、S&P500、ダウ・ジョーンズ、ナスダック株式指数がこの一週間下落する中で、ビットコインは$20,000 ($19,518-20,550)付近にとどまることができ、イーサリアムについてはPoSメカニズム移行が見込まれて上昇したほどです。

このことから、BTC/USDとテクノロジー株の通常の相関関係ではなく、近頃は1.0000に沿った横ばいの推移をした主要通貨ペアであるEUR/USD との相関関係が見られます。9月2日(金)には、米国の失業率に関するデータの発表により、やや回復が見られました。しかし、このペアは週単位での取引幅を超えることなく、レビュー執筆時点のビットコインは$19,930 で取引されています。暗号資産市場の時価総額は心理的に重要なレベルである1兆ドルを下回り、0.976兆ドル(1週間前は0.991兆ドル)です。Crypto Fear & Greed インデックスは7日で2ポイント下がり、27から25で非常に恐怖の範囲です。

この10年間で、投資家がかなり深刻な損失を被ったのは2018年だけでした。なお、暗号市場への圧力は、主に米国中央銀行の金融政策の引き締めにより続いています。CoinSharesによれば、暗号資産投資銘柄の取引量は、8月のこの10年で2020年10月以来の最低水準までの落ち込み、資金の流出も3週連続続いています。“[…] この推移は、季節的なことも影響していまが” “最近の相場下落により関心が薄れていることが続いているからだと思われます。この警戒心はFRBのタカ派的言い回しによるものだと考えています。"とアナリストは説明しています。投機家やカジュアルな"観光客"に加えて、中期的なBTC ホルダー(5ヶ月以上のコイン所有者) は市場から去り始めています。

暗号資産愛好家の人数は急激に減少しています。ビットコインは技術的進展がないため “実用性に向かない純粋な投機資産” です。こう言い切ったのは、サイバーキャピタルファンドの創業者で最高投資責任者のジャスティン・ボンズ氏です。同氏はビットコインを非常に支持していましたが、視点を変えて “最悪の暗号資産の一つ”と言っています。 “世界は前に進んでいます。デジタルゴールドは最高のテクノロジーで利用されると言われていました。明らかに、このテーマは確認されていません。ビットコインにはスマートコントラクト、プライバシー技術、飛躍的な進歩の基準がありません” とボンズ氏は説明しています。

“ビットコインの経済的特徴も信じがたいほど弱いものです。ETH統合のようなネガティブインフレーション、大きな容量、実用性を成し遂げる暗号資産と競合しています。” “ほとんどの人は、価格上昇を見込んでビットコインに投資します。ねずみ講と同じような原理で行動しています” という見方をサイバーキャピタルの創業者はしています。

JPモルガングループの一つであるオニキスのブロックチェーン部門の責任者であるウマル・ファルーク氏も暗号資産市場に批判的な意見を多くしていました。同氏の考えでは、市場の暗号資産の多くが “ジャンク”であり、しっかりした規制がないため従来の金融市場の参入を思いとどまらせているとのことです。それに加え、デジタル通貨の技術や実用化も進んでいません。このため、例えば、トークン化した銀行預金のような商品として利用することができません。

投資家で放送作家のケビン・オリアリー氏も、ビットコインの価格は規制がないために停滞させていると考えています。このため、機関投資家はこのセクターに投資することができません。 “政府系ファンドの何兆円もの資金を利用する必要があるにもかかわらず、規制がないためビットコインを購入しません” オリアリー氏は述べています。 “世界の資産の70% が政府系ファンドであることを人々は忘れています。したがって、この種の資産の購入が認められないと、これに賭けることはできないのです”。

しかし、こちらの投資家は、やはり2、3年以内に規制ができると考えています。 その間、規制の枠組みがなければ、暗号資産は本格的に資産とは呼べず、ビットコインの$25,000を超える上昇はないでしょう。

アナリストのジャスティン・ベネット氏の予想は、かなり悲観的です。同氏によると、近頃の株式市場の売り市場が必然的にビットコインの相場下落を招きます: “株式の売りでは、大きなブルトラップが確認され、長期的な下落を起こす可能性があります。つまり、S&P500 は16%前後、 BTCは30%-40%で $12,000水準に下落するでしょう”。

“BTC は、また、2015年のトレンドラインになっています” とアナリストは記述しています。-"健全な現象であるという考えを信じないでください。2015年と2020年の大きな重要を示す2本の下ヒゲは注目です。今回は、まったく反対のことが見られます” 。ベネット氏によると、弱気筋のメインターゲットは、COVID-19 前の高値$3,400。

イーサリアムについて、ベネット氏はこの資産がチャートで $1,000 付近をターゲットにした “ヘッドアンドショルダー” のトップという考えです: “$1,500を下回ってからはじまったこのパターンの右肩で裏付けられます”

同じようなシナリオをブルームバーグのアナリストが示しています。アナリストたちも8月29日の安値から最近戻ってきたにもかかわらず、ETH が$1,000を下回ると予想しています。これは主に弱気の市況におけるイーサリアム価格のボラティリティによるものです。 “勢いと価格傾向のテクニカルインジケーターでは8月中旬の$2,000付近から現在の$1,500付近の下落が続く可能性が高い” とブルームバーグはレポートで述べています。

ETHコミュニティのセンチメントは、今後の統合により楽観的です。ただ、これは最近の好ましくないマクロ経済に対する資産の免罪符ではないとブルームバーグのアナリストは記述しています。イーサリアムは、50日移動平均線上に確かなサポートを確立しています。しかし、市場が8月25‐26日に下落した後は、さらなる暴落や$1,000付近サポートのリスクを示すサポートを下回っています。

レビューの終わりは楽観的な意見です。多くのアナリストによると、予定どおりにイーサリアム2.0ネットワークへの移行とProof-of-Stakeメカニズムが導入できれば、このアルトコインは急騰となり、市場全体、特に競争相手のビットコインを引き上げる可能性があります。イーサリアムネットワークのアップデートは、9月15日から20日に予定されていることを思い出しましょう。つまり、どちらの予想が正しかったのか、もうじきわかります。

NordFX Analytical Group

注意: こちらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る