December 18, 2021

EUR/USD: FRBとECBからは以前と変わらないニュース

- 先週は、中央銀行の週でした。12月15日(水)に米連邦準備制度理事会、12月16日に欧州中央銀行、日本銀行は週末の12月17日金曜日に今年最後の会合がありました。

FIFO“先入れ先出し”の略:という取引モデルがあります。そこで、このモデルに従って、順番に会合の結果を検討していきましょう。

すでに取り上げましたが、まずは、米連邦準備制度理事会のFOMC (連邦公開市場委員会) です。一部の投資家は、何か急展開があることを期待していましたが、水曜日の連邦準備制度理事会の議長の発言は想像以上にタカ派的でした。これにより、EUR / USDは3週間での安値に向かう流れで押し下がりました。しかし、1.1220になると、一転してドルは下落に転じました。

実のところ、市場は金融政策のパラメーターのほとんどが変わっていないことに気が付いています。唯一、量的緩和政策(QE)だけが修正され、資産購入の削減率が月150億ドルから300億ドルに増加しました。この政策は、2022年3月-4月に完全に終了する可能性があります。

労働市場の見通しは、わずかながら改善されましたが、"新種のウィルス"の感染拡大の不安を伴いました。2022年のコア・インフレ率もやや高くなる可能性があります: 前回の2.3%ではなく、2.7%。2023年のインフレ率は0.1%増にとどまり、2024年も横ばい予想です。

ファイナンシャルタイムズによれば、非常に前向きな声明であるにもかかわらず、FRBはインフレが一時的な状態であり、フェデラルファンドレートを徐々に引き上げ、2年以内に目標範囲に戻ることを期待しています。

基準金利は、会合で据え置きの0.25% でした。来年度の政府の計画ですが、以前が2、3回の利上だとすれば、FRBのドットチャートでは、現在は、3回の必要になります。しかし、これはあくまでも政府の予想通りにマクロ経済が上向きになった時の表示に過ぎません。

全体として、アメリカの中央銀行の今回の声明では、具体的な詳細はありませんでした。市場は、既にわかっていたことでした。そのため、市場の反応は妥当でした: EUR/USD は、反転して、上向きになりました。12月16日(木)には140ポイントを超え、上値抵抗線の1.1360のレベルに到達していました。

(もちろん、これはイングランド銀行の決定がドルに対して大きな圧力をかけたポンドの助けなしではありえませんでした。これについては、以下で詳しく説明します).

欧州中央銀行の会合の結果についても投資家には驚きはありませんでした。FRB同様、ヨーロッパ政府も来年のインフレ見通しを引き上げました。そして、こちらも、一時的な状況であるとています。今のところ、これについては公表しており、懸念材料ではないと見なしています。インフレ率が目標水準の2.0%に達するまで市場介入金利は現在の水準に据え置き、その状態は長期的であると改めて発表されました。その結果、今回の会合の“主な”結果は、クリスティーヌ・ラガルド総裁の “2022の利上げの可能性は非常に低い”という発言でした。これは、既に、わかっていたことです。

ECB のハト派は、EUR/USD が境界線を越えることを許さず、オミクロン株への不安により急落、1.1238で今週の取引を終えました。

来週は、クリスマスイブです。そして、クリスマスの7日後は、大みそかです。大口取引がなく、市場は薄商いで流動性が低くなり、予測不能な事態が多くはらんでいます。ボラティリティが高ければ、非常に大きな値上がりになることもあり、トレーダーは、これを“サンタクロースラリー”と呼んでいます。もちろん、反対もあるわけで、値幅が狭い、"鈍い" 動きもあります。

専門家の50% は、ドル高でEUR/USDの下落、 30%はユーロ高の予想です。残りの20%は中立の立場です。D1のオシレーターでは、80%が下向き(ただし15%は売られすぎゾーン)、10%が上向き、10%が東横向きです。トレンドインジケーターでは100% が弱気筋を支持しています。

レジスタンスレベルは1.1265、1.1300、1.1355、1.1380、1.1435-1.1465、1525。直近のサポートレベルは1.1225、次に1.1185、1.1075-1.1100。

今年の経済の課題については、ほぼ出尽くし感があり、来週は特に重要なニュースはないと思われます。トレンドが崩れたり、ボラティリティが上昇する要因としては、12月22日(水)の米国GDPの四半期データーの発表、翌23日に発表される米国勢調査局による資本財・耐久財受注に関するデーターが挙げられます。

GBP/USD: イングランド銀行の最初のステップ

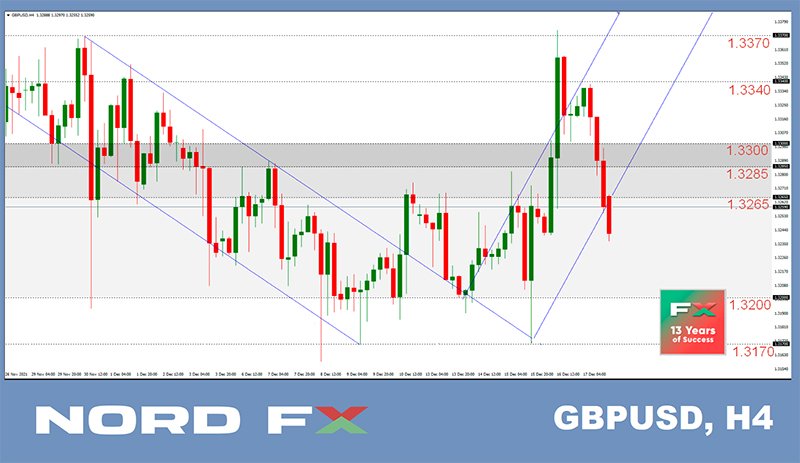

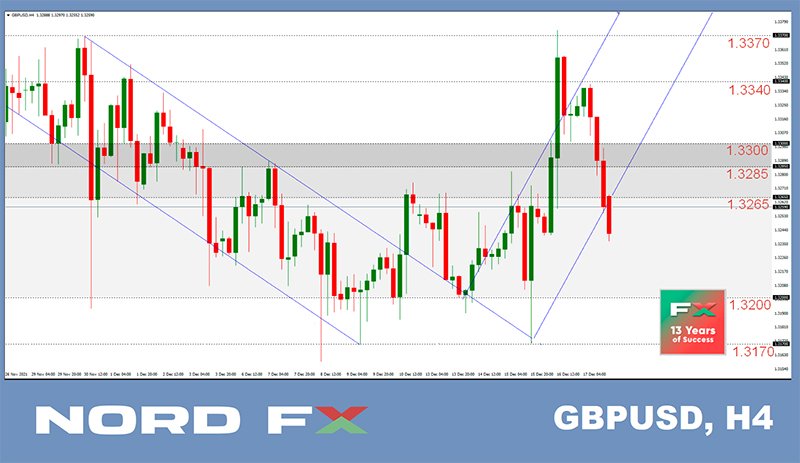

- 前回のレビューでGBP/USDの強気筋の第一の課題は、 1.3285-1.3300 圏内の重要なレジスタンスを克服することでした。そして、イングランド銀行が12月16日に利上げをすれば、これは問題にならないだろうと記述しました。これは、まさに、その通りでした。

FRBとECBはためらっているだけですが、イングランド銀行は物価上昇の対策に動きました。イギリスのインフレ率は、5.1%に上昇し、この10年で最高水準となり、政府は3年ぶりに0.1%から0.25%に利上げを実施しました。新型コロナウィルスのオミクロン株の感染拡大の状況にもかかわらずの決定でした。しかし、イングランド銀行のアンドリュー・ベイリー総裁によれば、経済や社会における物価上昇を抑制することの方がより重要であるとのことです。

もちろん、15ベースポイントの利上げでは十分なものとは言えませんが、一番重要なことは、最初の一歩を踏み出したことであり、市場では2度目の利上げが2月にあると予想しています。

金融情報誌にとって、今回のイングランド銀行の利上げが非常に驚くべきものであったとは言い難いです。前回の予想を見ると、40% の専門家が利上げとその後のポンド高を予想していました。

しかし、ポンドは勝利固めをすることはできませんでした。12月16日木曜日に高値1.3373まで上昇したGBP/USD は急下落しました。オミクロン株に対する懸念の高まりにより、投資家はポンド売りを始めました。リスク回避の動向による安全なドルへの流れは、株価指数、ユーロ、ポンドに打撃を与え、1.3235で5日間を終えました。

専門家の予想は、むしろ休日前のようで、つまり、不透明です。専門家の35%は、強気筋、同数が弱気筋を支持、残りは、中立です。D1のオシレーターでも状況は似ています: 30% が買い、45%が売り、残りの25% が今のところ様子見をアドバイスしています。トレンドインジケーターでは、ファンダメンタル的に異なった雰囲気で100% が赤です。

サポートは1.3210-1.3220、次に1.3170-1.3190、1.3135、1.3075。後者を突破すれば、このペアは1.2960台まで下落の可能性があります。レジスタンスレベルは、1.3285-1.3300、1.3340、1.3370、1.3410、1.3475、1.3515、1.3570、1.3610、1.3735、1.3835。

来週は、ポンドにとって重要なマクロ統計はほとんどありません。12月22日(水)に発表されるイギリスのGDP第3四半期データーは気になるところですが、市場は新型コロナウィルスの感染拡大状況が注目されるでしょう。

USD/JPY: 横ばい傾向が続く

- リスク回避を恐れないのが円です。それどころか、喜んでいるでしょう。前回の予想では、専門家の圧倒的多数(80%)が、米連邦準備制度理事会により、USD/JPYは上昇し、おそらく113.40-114.40の上値抵抗線を突破するだろうと予想していました。まさに、その通りで、ドルは上昇を始め、12月15日には114.25の高値が注目されました。その後は、投資家のパニックで損失を取り戻すことができ、113.13の安値まで下がり、今週の取引幅の中央である113.70で取引終了の鐘が鳴りました。

オミクロンでどうなるのか、市場にどのように影響するかを予想することは困難です。今のところ、ドル円の争いでは、わずかながらドルがリードで、55%のアナリストは、 USD/JPYの 上昇、45%が下落を予想しています。

テクニカル指標では、この10週間ほど113.50の水平線に沿った横ばいでの推移が確認できます。オシレーターのD1では、30%が下向き、35%が中立、残りの35% が上向きです。トレンドインジケーターでは、60% 対 40%で僅かながら緑が優勢です。

サポートレベルは113.20、112.70、112.00、111.60、111.20です。レジスタンスレベルは、114.00、114.25、115.00、115.50です。

そして、現在の日本銀行の会合による情報ですが、どうやら日銀は円高には全く興味がないようです。また、政府は12月17日金曜日にパンデミック関連の緊急融資額を減らしましたが、予想通り、金利は前回と同じ‐0.1%のままでした。

銀行は中小企業を支援するために非常に柔軟な政策と措置を維持し、黒田東彦総裁は記者会見で、円安は経済に悪影響を及ぼすというよりむしろ支援になるだとうと述べました。政府関係者によれば、円安になることで、輸出を支援し、企業利益につながるとのことです。つまり、この国の金融政策は当面の間、最もハト派的なものであると自信をもって言えるでしょう。

暗号通貨: すべてが複雑: 冬か、春かのどちらかになる

- 暗号市場は曖昧な状況です。時価総額はこの7日間ほとんど変わらずで、2兆270億ドル(1週間前は2兆2150億ドル)でした。The Crypto Fear & Greed Indexは、24ポイントの非常に恐怖からやや上昇し、29ポイントで恐怖の圏内に動きました。

こうした状況に一部の専門家がビットコインの上昇に期待を寄せる一方、反対に、下落予想をする専門家もいます。そして、2017年末のことが思い浮かびます。12月に$19,270の高値を付けた後、$20,000を突破する代わりに暴落となりました。2018年2月上旬には、既に$5,900をつけ、価値の70%を失い、投資家や暗号通貨の愛好家は深刻な停滞の中へ追い込まれました。 そして、"暗号通貨の冬“の下、期待と希望が何カ月も続きました。最初の暖かい兆しは2019年3月に訪れ、暗号通貨の本当の春は一年後の2020年3月に訪れました。

悲観的な人々が話題にしているのは、まさに、新たな"氷河期"の可能性です。既に、著名な投資家でもあり、エコノミストでもあるルイス・ナベリア氏の言葉を引用しました。ナベリア氏によれば、株式市場で大きなバブルが膨らむとリスク資産の強い調整につながり、その結果、ビットコインは$10,000まで下落する可能性があるとしています。ナベリア氏だけでなく、伝説のトレーダーと呼ばれ、テクノアナリストでもあるピーター・ブラント氏は、ビットコインのチャートで危険な“ダブルトップ”パターンが見受けられるとして投資家に警告しています。 “ $46,000 (200日移動平均線) を下回れば、下げのシグナルになります”と同氏は記述しています。“ビットコインがダブルトップの形になる場合は、$28,500まで下がることになり、これは、$10,000を下回る可能性を示しています”

Alfacash 暗号通貨サービスのデレクターであるニキーター・ソシュニコフ(Nikita Soshnikov)氏によると、市場にダブルトップのパターンが認識されると市場は長期にわたるセンチメンタル的な落ち込みに直面します。しかし、“ビットコインが$5,000 あるいは、$15,000ですらなることは考えにくい”と同氏は安心感を与えてました。 “このような暗号通貨の価格を忘れてしまうことは簡単です。しかし、$40,000を下回り、数週間この水準にとどまる可能性も十分あります。$35,000 に下落することもありえますが、これより下回ることは考えにくいでしょう”。

Material Indicators analytical resourceの考案者であるマイケル・ヴァン・デ・ポッペ( Michael van de Poppe)氏によれば、クジラの間では弱気感情がまだ広がっています。"彼らは10月上旬からのドローダウンで一度も購入していません" そして "最近になって、売っているだけです" と同氏は述べています。この2週間のチャートを見れば、弱気筋がBTC/USD を200日移動平均線が通過する$46,000 圏内以下に押し下げようとしているのが明らかにわかります。

この執筆時点では、 もみあいが続いています。取引の週の終わりは、弱気筋の主導に戻ったようです。市場は、コロナウィルスのオミクロン株による新たなパニックの波により、暗号通貨を含んだリスク資産の売りが始まりました。12月17日(金)の深夜に$45,525 に下げましたが、その後、$46,500に戻しました。IntoTheBlock の専門家によると、このような状況だとBTCは、$43,000圏内への下落する可能性が高くなります。コインの安値が見つかるのは、このレベルだけです。およそ344,000 ウォレットがこのサポート付近で395,000 コインを購入しました。赤字にならないようにさらなる下げを防がなくてはならないのは、このような投資家です。

Bitfinex 取引所の注文状況を分析すると、やや異なるサポート圏内になります。このデーターによれば、$44,500-$46,000で相当量の買い注文があることが示されています。

クリスマスや新年は、やはり、うれしい休日です。そこで、この前夜に、多少なりとも前向きな気持ちで予想を終わらせたい思います。多くの専門家によれば、チャートに “ダブルトップ” が現れたとしても、これが完全な形となり、市場が非常に大きな調整に入ることを意味するわけではありません。

Bestchange のアナリスト部では、局地的な下落が続く高いリスクにも関わらず、ビットコインは中期的にはパワフルに上昇できると考えています。“今日の状況は、非常に不透明ですが、2022年半ばまでの中期的な予測では依然として前向きです。ビットコインの非常に前向きなシナリオを捨てるためには、少なくても価格の半分を失い、$28,000-30,000 レベルで足固めをする必要があります。そうなるまでは、$100,000 の希望は、妥当であり続けます” とBestchangeは考えます。

Weiss Crypto の格付け機関もまた、この不思議な数字に着目しています。長引く調整にもかかわらず、依然として楽観的なシナリオが執着しています。こちらの機関のアナリストは、2022年$100,000を突破する可能性があると以前発表したブルームバーグの予想を支持しています。

Weiss Crypto のレビューによると、この心理的な影響がさらなる下落のリスクより上回るといいます。中国との対立を背景に、アメリカは暗号通貨の領域において合法化を加速させるのでデジタル資産にはプラスの影響となるでしょう。

この分野を研究している著者たちは、FRBの金融政策の引き締めを背景に株式市場の下落で一番の恩恵を受けているのが暗号通貨であると強調しています。投資家がヘッジツールとしてデジタル資産を選び株式を捨てる可能性があります。また、米国債利回りの下落により、ビットコインやイーサリアムの相場にはプラスの影響があるかもしれません。

NordFX Analytical Group

注意: これらの資料は、金融市場への投資推奨でもガイドラインでもなく、情報提供のみを目的としています。金融市場での取引には、リスクがあるため投資資金を全て失う可能性があります。