EUR/USD: スイスによるドル高

●先週の重要なイベントは、明らかに米国連邦準備制度のFOMC(連邦公開市場委員会)でした。予想どおり、米国の中央銀行は満場一致で23年ぶりの高水準である5.50%の政策金利を5回連続で据え置くことにしました。予想どおりの金利だったため、市場関係者の関心はFRB議長の発言に集まりました。一番の注目されたのが、年内に合計75ベーシスポイント(bps)になる3段階の借入コストの引き下げを検討することについてジェローム・パウエル議長が触れたことでした。長期金利見通しは2.50%から2.60%に引き上げられました。

会合後の発言では、米国経済の堅調さを述べていました。今年のGDP予想は、1.4%から 2.1%、2025年は、1.8%から2.0%に引き上げられました。労働市場もまた、堅調で失業率は低水準でした。新たな予想では、前回予想の4.1%に対して4.0%でした。2月の非農業部門雇用者数 (非農業部門就業者数)は、前回の22万9,000人、予想の19万8,000人を大幅に上回り、27万5,000人でした。

● インフレに関しては、下がったとはいえ、発言でもあったとおり、"高水準"のままです。2月の消費者物価指数(CPI)は前年同月比3.2%の上昇でした。インフレ率は2024年末までに2.4%に落ち着くと予想されており、個人消費支出(PCE)は2024年末に2.6%予想となっています。前回の12月時点では、両方とも 2.4%予想でした。

発言では、インフレ率を2.0%に低下させる一方で最大雇用の達成が長期目標であることを強調していました。つまり、連邦準備制度理事会はインフレリスクを引き続き警戒します。金融政策の目標を妨げる要因が生じた場合、金融政策のパラメーターを調整する可能性があります。この要因としては、労働市場の状況、経済成長、米国のインフレ、世界経済の状況、国際的な出来事などが含まれますが、これらに限ったものではありません。

既に述べましたが、2024年の主なシナリオには、25ベーシスポイントずつの3回の利下げがあります。しかしFOMCメンバーは、利下げが2回、あるいは1回になることも否定していません。ロイターの調査によると、108人のエコノミストのうち72人、つまり3分の2が6月に利下げに踏み切り、次が今年の秋になると予想しています。

● 株式市場、連邦準備制度理事会の結果に好感を示しました。S&P 500、ダウ・ジョーンズ、ナスダックの指数は、軒並み全面高でしたが、ドル指数 (DXY)には反映されませんでした。このため、 EUR/USDは急騰しました。しかし、 3月21日にスイス国立銀行(SNB)が四半期に1度の会合で、市場予想の1.75%の金利据え置きに対して予想外の25ベーシスポイント引き下げた 1.5%にしたことから、ドルは下げ幅を取り戻しました。

"この2年間のインフレ抑制が上手くいったため金融緩和政策が可能になった"と SNBは述べています。"インフレ率は数ヶ月にわたって2%を下回っており、物価安定とされる領域の範囲である。直近予想では、インフレ率は今後数年間もこの領域内のままであることが示されている"。

こうして、SNB がCOVID-19パンデミックによる長い利上げサイクル後に、はじめて利下げに踏み切った主要中央銀行になりました。このため、トレーダーは、現在、唯一リスクが低く、高利回りの通貨であるドルをFRBの利下げシグナルを"忘れて"買いを始めました。

●3月21日に発表された米国の購買担当者景気指数が週の取引最終日のドルを支えました。S&Pグローバル複合PMI指数は52.2から52.5に上昇しましたが、サービス部門PMIは、52.3から51.7へ下がり、経済成長の縮小基準である50.0をやや上回り維持している状態です。一方、フィラデルフィア連銀製造業景況感指数は予想を上回った3.2、1週間の米国の失業保険新規給付件数は、21万5,000件から21万件に減少しました。

● EUR/USD の5日間の終値は1.0808でした。今後の予想についてですが、このレビュー執筆時の3月22日(金)の晩は、 アナリストの50%がドル高でこのペアの下落予想です。20% がユーロ高、30が中立となっています。D1のオシレーター系では、15% だけが緑で、85%が赤で、このうち4分の1がこのペアの売られ過ぎを示しています。トレンド系では、緑が10%に対して、赤が 90%で大部分を占めています。直近のこのペアのサポートは、 1.0795-1.0800に続き、1.0725、1.0680-1.0695、1.0620、1.0495-1.0515、1.0450となっています。レジスタンスは、1.0835-1.0865、1.0900-1.0920、1.0965-1.0980、1.1015、1.1050、1.1100-1.1140です。

● カトリックの国では銀行や株式市場が休みとなる聖金曜日があるため、来週は通常の週よりも取引が短くなります。また、月末でもあり、第1四半期の最終日です。市場関係者は四半期をまとめ、重要な統計発表はほとんどありません。それでも、3月28日(木)のドイツの小売売上高、米国のGDP改定値や失業保険の申請件数に注目が集まるでしょう。休日にもかかわらず、米国の消費者市場に関する統計発表があり、連邦準備制度理事会のジェローム・パウエル議長の発言が予定されています。

GBP/USD: イングランド銀行はタカ派からハト派へ

● イングランド銀行(BOE)会合の前日である3月20日(水)に発表された消費者物価指数(CPI)は、やや減速を示し、予想を若干下回りました。前年同月比CPIは予想の3.5%に対して4.0%から3.4%へと鈍化しました。2月のコアCPIは年率換算で5.1%と3ヵ月間安定していましたが、4.5% の落ち込みでした。反対に、CPIは1月の同程度の低下から前月比0.6%の上昇でしたが、市場予想の0.7%には、やや達しませんでした。2月の生産者物価指数は0.4%の下落で前年同月比では2.7%の落ち込み、エネルギー、金属、一部の農産物価格の下落で2022年5月の水準に戻りました。

イングランド銀行の会合が開かれる数時間前に発表された購買担当者景気指数の速報値は堅調でしたが、明暗が分かれました。製造業PMIは49.9(予想は47.8 、前回は47.5)に上昇で基準の50に近づきました。対照的に、サービス部門では変わらず安定が予想されていましたが、53.8 から53.4に下落しました。その結果、複合PMI は、53.0から 52.9に下がり、経済成長圏内にとどまりました。

●3月21日(木)のイングランド銀行の会合については、予想どおり、5回連続で5.25%の金利据え置きとなりました。 アンドリュー・ベイリー総裁は、利下げ段階ではないもののすべてが"正しい方向" へ進んでいると付け加えました。

● サプライズは、イングランド銀行金融政策委員会の利上げに賛成していた2人のメンバーが見解を覆したことで、再び売りとなったことです。日本のMUFG銀行のエコノミストによると、この投票結果で "予想よりも早く利下げに踏み切る可能性が高くなったというのが妥当である。[...] イングランド銀行が6月と8月のどちらで最終決定を下すかは不明だ。私たちは、年内に100ベーシスポイントの利下げがあるとした見方のままである"と述べています。 "年内の利下げの可能性とともに 6月の利下げに対する市場の確信が高まれば、短期的にポンドは下落の可能性がある" ともMUFG のエコノミストは付け加えました。

● "確かに、イングランド銀行は利下げに向けて一歩踏み出した" と同業のドイツのコメルツ銀行も同意見です。"しかし、単に政策委員会のメンバーに利上げ支持者がいなかったからといって、予想よりも早くすぐに始まるかは、まだ、完全に明らかとなっていない" 。そして、コメルツ銀行は" SNB の予想外の利下げによる全体的にハト派的な状況で、結局のところ、ポンドは下落で下位2位の通貨となった。また、市場センチメントによっても下落しやすい通貨の一つになる可能性もある"とした見方をしています。

● 先週の始値が1.2734であった GBP/USD の終値は1.2599でした。直近のアナリストの意見は次のように分かれています: 半分(50%)が、このペアの下落予想、25%が上昇予想、 25% が中立です。D1のインジケーターでは、EUR/USDと全く同じです。オシレーター系では、15%だけが上向き、85%が下向き、このうち4分の1が売られ過ぎを示しています。 トレンド系では、10%が買い推奨、 90%が売り推奨です。このペアが下落した場合、サポートは1.2575、1.2500-1.2535、1.2450、1.2375、1.2330、1.2085-1.2210、1.2110、 1.2035-1.2070になります。上昇の場合、レジスタンスは 、1.2635、1.2730-1.2755、1.2800-1.2820、1.2880-1.2900、1.2940、1.3000、 1.3140です。

● 来週はイギリス経済関連の重要な発表はありません。3月29日は聖金曜日のため、イギリスでは祝日になります。

USD/JPY: 日本銀はいかに円安にしたか

● 理論的には、金利が上がれば、その通貨は高くなります。しかし、これはただの理論に過ぎません。現実は、3月19日(火)の日本銀行(日銀)の会合で証明されたように、かなり違います。

この時点まで、2016年2月以来、日銀は-0.1%のマイナス金利を維持してきた唯一の中央銀行でした。今回、17年ぶりに、日銀は年率0.0-0.1%に金利を引き上げました。 また、10年物国債の金利操作(YCC)も撤廃しました。報道されたように、この動きは "近代史に見られる最も積極的で異例の金融緩和政策からの脱却を意味する"。しかし、この重大な決定後、円は... 上昇ではなく、下落、そして、USD/JPY は151.85の高値となりました。アナリストは、こうした中央銀行の措置が、いずれも市場予想に応えたものであり、既に相場に織り込み済みだったためだと見解しています。

● 1週間の取引最終日に発表された2月の日本のインフレ率が、多少の円の支援材料となりました。日本の統計局は、年間の全国消費者物価指数(CPI)が前回の2.2%から2.8%上昇したと報告しました。このため、投資家は、目標水準の2.0%を上回る物価高の維持で日本銀行は金利をプラス水準に維持できると判断しました。

しかし、金利の維持が利上の意味ではありません。また、オランダの最大手金融機関であるINGのエコノミストが著しているように、円は日銀の利上げよりも連邦準備制度理事会の利下げに左右されます。エコノミストは次のように表しています: "米国の金利が下がるまでは、利上げ前後のボラティリティを超える円高の持続は難しいだろう"。

● 円にとっては、日本政府の為替に及ぶ介入の可能性、簡単に言えば、為替介入の憶測が広まったことが非常に弱い支援材料となりました。日本の鈴木俊一財務大臣は、為替相場は安定しているべきであり、相場の推移を注視していると発言しました。ただ、これは単に言葉であり、具体的な措置ではないため、自国通貨の十分な助けには至りませんでした。そのため、151.43という高値で今週の取引を終えました。

●USD/JPYの直近予想では、アナリストの50%が弱気、40%が予想を控えており、10%がドル高予想です。 テクニカル分析ツールは、為替介入の噂に気づいていないようです。要するに、D1のトレンド系とオシレーター系とも100% が上向きで、オシレーター系の20%が買われ過ぎ圏内です。直近のサポートは、150.85、149.70、 148.40、147.30-147.60、146.50、145.90、144.90-145.30、143.40-143.75、142.20、 140.25-140.60です。レジスタンスは、151.85-152.00、153.15、 156.25です。

● 3月29日(金)に東京都区部消費者物価指数 (CPI) の発表があります。そのほかには、近日中に日本経済関連の重要な発表予定はありません。

暗号資産: ビットコイン– 半減前の静けさ

● ビットコインが3月14日に史上最高値$73,743となった後、短期投機家による売りと利益確定が相次ぎました。 BTC/USD は、急反落で約17.5%の下落となりました。直近安値の$60,778をつけた後、半減期を見越したビットコインは再び勢いづきました。

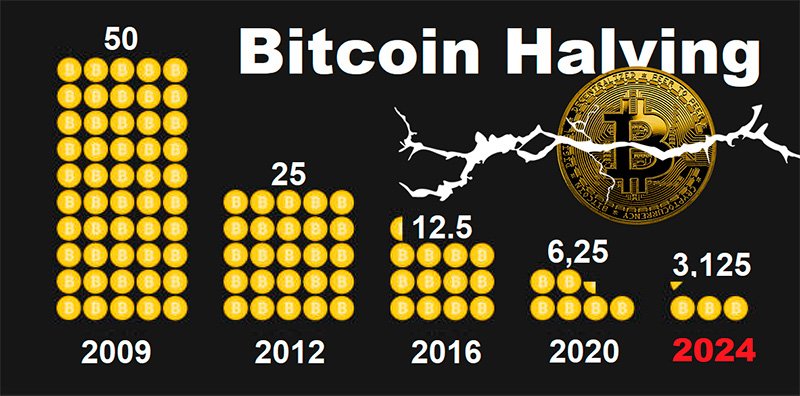

半減期とは、4年ごとに1回、210,000ブロックがマイニングされた後にあるイベントで、これにより、ビットコインのブロックチェーンの新しいブロックのマイニング報酬が半分になることです。これは、当然、次のような質問がでてきます: なぜ、このようなことがあるのか? 半減は、インフレに対するメカニズムとなっています。マイナーの報酬が減れば、ラウンドごとに新規発行されるの数が減ります。これは、市場におけるビットコインの希少性を維持して、需要と供給の観点からトークン価格にプラスの影響を与えるためです。

ビットコインの総発行数は、2100万コインと限りがあります。2023年12月時点で、マイナーは既に1950万コインをマイニングしており、これは、ほぼ、総数の93%近くになります。 半減期は最後のビットコインがマイニングされるまで続き、最後は、2040年から2048年のどこかの時点と予想されています。2040年 (8回目の半減期)のマイナーの報酬は 0.1953125 BTC、 2048 年(10回目の半減期) では、0.048828125 BTCとなります。これ以降、マイナーは、取引手数料だけが収入となります。次回の4回目の半減期は今年の4月20日の可能性が高く、マイニングされたブロック報酬は、6.25 BTCから3.125 BTCと減少になります。

● 半減期を見越したスポット型ビットコインETFの大きな宣伝とFOMO (チャンスを逃す恐怖) のおかげで、ビットコインのある種の希少性は既に見られます。Bitcointreasuriesによれば、BTCの多くが国営や民間投資会社、政府、取引所、投資ファンドで所有されています。合計で、ビットコインの総数の約 12%になります。 約10%は中央集権的な暗号資産取引所での所有、8.09%は何年も動かされていない口座での所有です。 これらの数に、ビットコインの開発者であるサトシ・ナカモトの所有分(4.76%)を加ええると、すでにマイニングされたおよそ35% は、個人投資家が利用できない状態となります。

ビットコインの所有数では、Grayscale Bitcoin Trustが380,241 BTC、iShares Bitcoin Trustが230,617 BTC、Fidelity Wise Origin Bitcoin Fund が132,571 BTC で上位となっています。マイクロストラテジーは、貸借対照表に205,000 BTC の記載があり、上場企業の中では最大のビットコイン所有企業となっています。マラソンデジタルが15,741 BTCで2位、テスラーとコインベースグローバルはそれぞれ9,720 BTCと9,480 BTCで3位と4位です。そのほかの非上場企業では、Block.one が164,000 BTCで1位です。次が、MTGOX 取引場で141,686 BTCです。ステーブルコインの Tether 発行者は66,465 BTCを所有しています。4位がBitMEX 取引所で57,672 BTCです。

国別のビットコイン所有ランキングでは、アメリカが 215,000 BTC、次に、中国が190,000 BTC、イギリスが, 61,000 BTC、ドイツが50,000 BTCです。

● スタンダードチャータード銀行のアナリストは、2024年末のビットコイン価格目標を $100,000から$150,000に修正、イーサリアムも同時期に$8,000 の可能性があると予想しています。2025年末には、ビットコインは$200,000、イーサリアムは$14,000の上昇を見込んでいます。アナリストは、ビットコインETFの承認後の金の推移と貴金属とビットコインが80%対 20%の比率で最適であることから自分たちの予想が妥当であるとしています。

スタンダード・チャータード銀行のアナリストによると、ビットコインは、ETFの資金が750億に達すると、$250,000まで上昇すると予想しています。政府系投資ファンドによっても上昇を加速させる可能性があります。"大手資金運用マネージャが2024年にビットコイン購入の発表をする可能性が高いと見ている"と同行のアナリストは述べています。

●投資会社 10T ホールディングスのダン・タピエロCEOも同じく、$200,000という数字を挙げています。"クレイジーだとは思っていない" とピエロ氏は述べています。同氏の計算では現在の価格から3倍になる可能性は、2017年と2021年の高値の割合にほぼ相当します。さらに、弱気市場の安値から2021年の高値では、ビットコインは20倍に上昇しました。明るいシナリオとして、これは$300,000 の目標を示しています。

"正確な指標や時期を示すことは難しい問題です。今後18-24ヵ月内、もしくは、もっと早く[圏内] に達成すると思っている" というのがタピエロ氏の見解です。" 半減期に伴うETFの需要が急増中の供給減少は大幅な上昇の可能性を示している。ビットコインがほかの暗号資産を引き上げると思う" 。10TホールディングスのCEOは、イーサリアムを基にしたETF の承認について"良いチャンス" とも述べています。しかし、ETFの承認が5月になるか、それともそれ以降になるかについての発言は控えました。

● OpenAIのChatGPTにBTCの価格が半減期前に$100,000台になるかという質問をしたところ、妥当な目標であると答えました。 AIの計算では、最近の調整は上昇見通しに影響せず、短期予想どおりにならないことを裏付けただけです。ChatGPTによると、$100,000台 になる可能性が40%である一方、$85,000台になる可能性は 60%です。

● このレビュー執筆時の3月22日(金)の晩、BTC/USD は$63,000前後で取引されています。暗号資産市場の時価総額は、2兆3900億ドルに減少しました(1週間前の2兆5800億ドル)。Crypto Fear & Greed指数は、 83 から 75 ポイントに下がって、非常に貪欲から貪欲圏内へと移動しました。

● 最近、ビットコインの下落は止まりましたが、アナリストの中にはBTC/USD のさらなる下落の可能性を排除していません。例えば、Crypto.com のCEO、クリス・マルシャレク氏はBTCの現在のボラティリティは以前のサイクルと比べてまだ小さいと見解しています。このことは、ボラティリティが大きくなれば、新高値だけでなく、新安値にもなることを意味しています。

JPモルガンのアナリストは、ビットコインは半減後に33%下落する可能性があるとした見方をしています。その一方で、ギャラクシー・デジタルのCEO、マイク・ノヴォグラッツ氏はビットコインの底値は$50,000であり、これ以下にはならないと確信しています。ノヴォグラッツ氏によれば、ビットコインの上昇は、米国の連邦準備制度理事会の政策などのマクロ経済要因よりも、投資家の飽きることのないトークンに対する欲求が主な原動力となります。これは、3月20日の連邦準備制度理事会の会合にほとんど影響されなかったことからも明らかです。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。